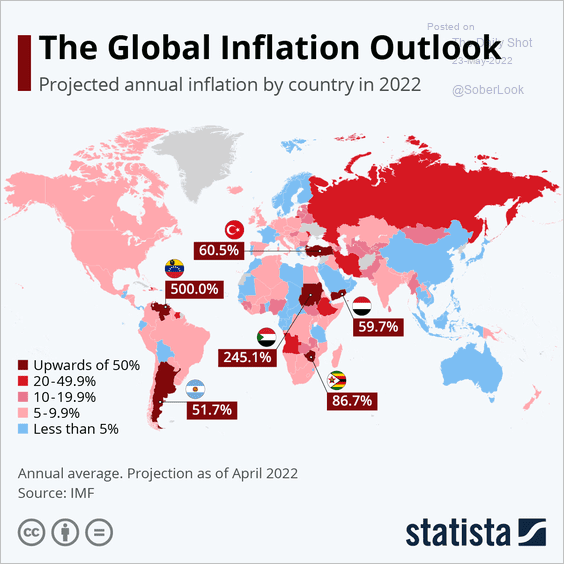

Die Inflation ist weltweit auf dem Vormarsch, doch die Gold- und Silberpreise befinden sich in einer Korrektur. Scheinbar hat die Angst vor einer globalen Rezession, fallenden Aktienmärkten und steigenden Zinsen die Edelmetallpreise in fast allen Währungen in eine Abwärtsspirale gedrängt. Mit Blick auf die Vergangenheit sind dies jedoch alles keine Gründe zur Beunruhigung für Silberanleger – ganz im Gegenteil: Dies sind die besten Zeiten für den Silberkauf!

Minenproduktionskosten dienen als Boden für den Silberpreis

Am 6. Juli 2022 verschickte Thorsten Schulte (Verwaltungsratsmitglied der Elementum International AG) als Herausgeber seines Börsenbriefes (Silberjunge.de) eine „Sondermitteilung“ an seine Premium-Abonnenten mit dem Betreff „Wichtige aktuelle Charts zur Beruhigung“. Darin ist unter anderem zu lesen:

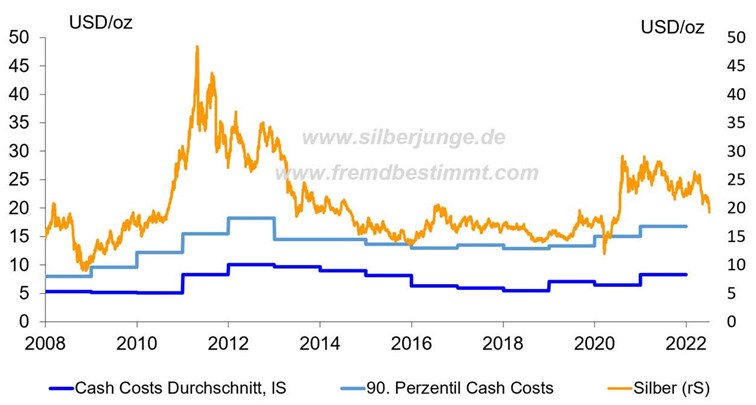

„Wir haben die höchste Inflation in Euroland und die Edelmetalle fallen. Der Dollar wird hochgezogen […} und alles andere fällt. Würden die Notenbanken wirklich massiv bremsen, fliegt ihnen der ganze Laden um die Ohren. Ausschließen dürfen wir natürlich nie etwas und ich warne stets davor, auf Kredit Sachwerte zu kaufen. Aber mit Blick auf die Förderkosten bei Silber bin ich entspannt. Habe dazu nochmals meinen Chart mit den CPM-Daten per heute aktualisiert! Siehe unten! Sie alle kennen beispielsweise die Daten zum 90. Perzentil der Förderkosten von Silber.“

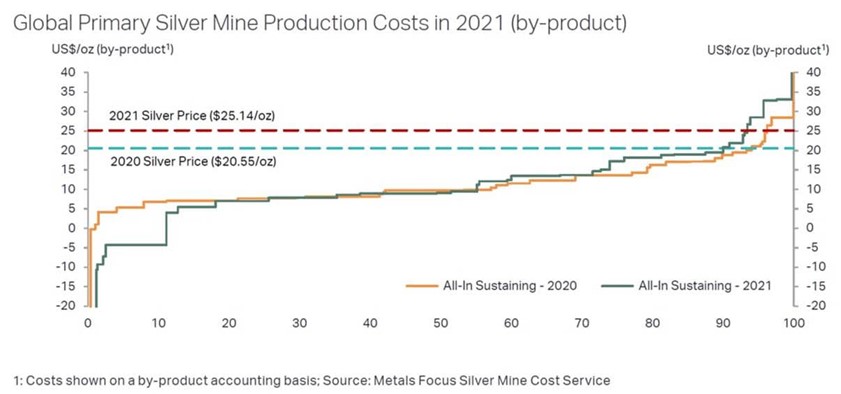

„Hier sehen Sie die Produktionskosten des Jahres 2021 laut dem Silver Survey 2022: Das 90. Perzentil der Förderkosten von Silber lag 2021 bei über 20 US$. Das bedeutet, dass die letzten 10 Prozent des geförderten Silbers zu Kosten oberhalb von 20 US$ aus dem Boden geholt werden.“

„Dieses 90. Perzentil ist stets ein guter Gradmesser für Rohstoffexperten. Preise darunter stellen langfristig eine hervorragende Chance/Risiko-Relation dar. Die aktuellen Silberpreise stellen daher eine hervorragende Chance-Risiko-Relation her!“

Mit anderen Worten: Der Silberpreis befindet sich nahe seiner Förderkosten, welches Preisniveau als Boden für den Silberpreis fungiert. Würde der Silberpreis für längere Zeit unter die Produktionskosten fallen, müssten viele Silberminen schließen, da ein Abbau nicht mehr rentabel wäre, was wiederum den Silberpreis ansteigen lassen müsste (weil weniger Angebot). Die Grafik von Thorsten Schulte zeigt, dass die Cash-Produktionskosten des 90. Perzentils der Silberminen in den Jahren 2009 und 2016 (2020 nur kurz unterschritten) als Boden des vorherigen Abwärtstrends gedient haben, sodass im Anschluss daran ein neuer Aufwärtstrend begann.

Silber am Freitag auf starker Unterstützung gelandet: Geht’s jetzt wieder hoch?

In seinem Telegram-Kanal zeigte Thorsten Schulte am vergangenen Wochenende den folgenden Bloomberg-Silberpreischart (mit US-Terminmarktdaten vom 13. Juli, als Silber noch bei $19 USD notierte, d.h. zum Wochenschlusskurs von $18,71 sind die Daten vermutlich noch besser):

Folgendes schrieb Thorsten Schulte zum obigen Chart:

Managed Money: Die „Geldmanager“ sind Hedgefonds, die Commodity Trading Advisor (CTA) oder auch passive Index-Anleger. Diese besitzen ausschließlich spekulative Interessen und entsprechen der vorherigen Gruppierung „Non-Commercials“.

Hohe Netto-Leerverkäufe (ein Minusvorzeichen) bzw. abgebaute Netto-Kaufpositionen sprechen für Chancen auf eine Bodenbildung und wieder steigende Silberpreise.

SwapDealer: Bei diesen „Tauschhändlern“ handelt es sich um Banken, die einerseits für die Produzenten und andererseits für Spekulanten agieren. Die Banken können aber auch selbst eigene Positionen eingehen und damit den Markt beeinflussen.

Netto-Kaufpositionen (positives Vorzeichen) sprechen für Chancen auf wieder steigende Preise.

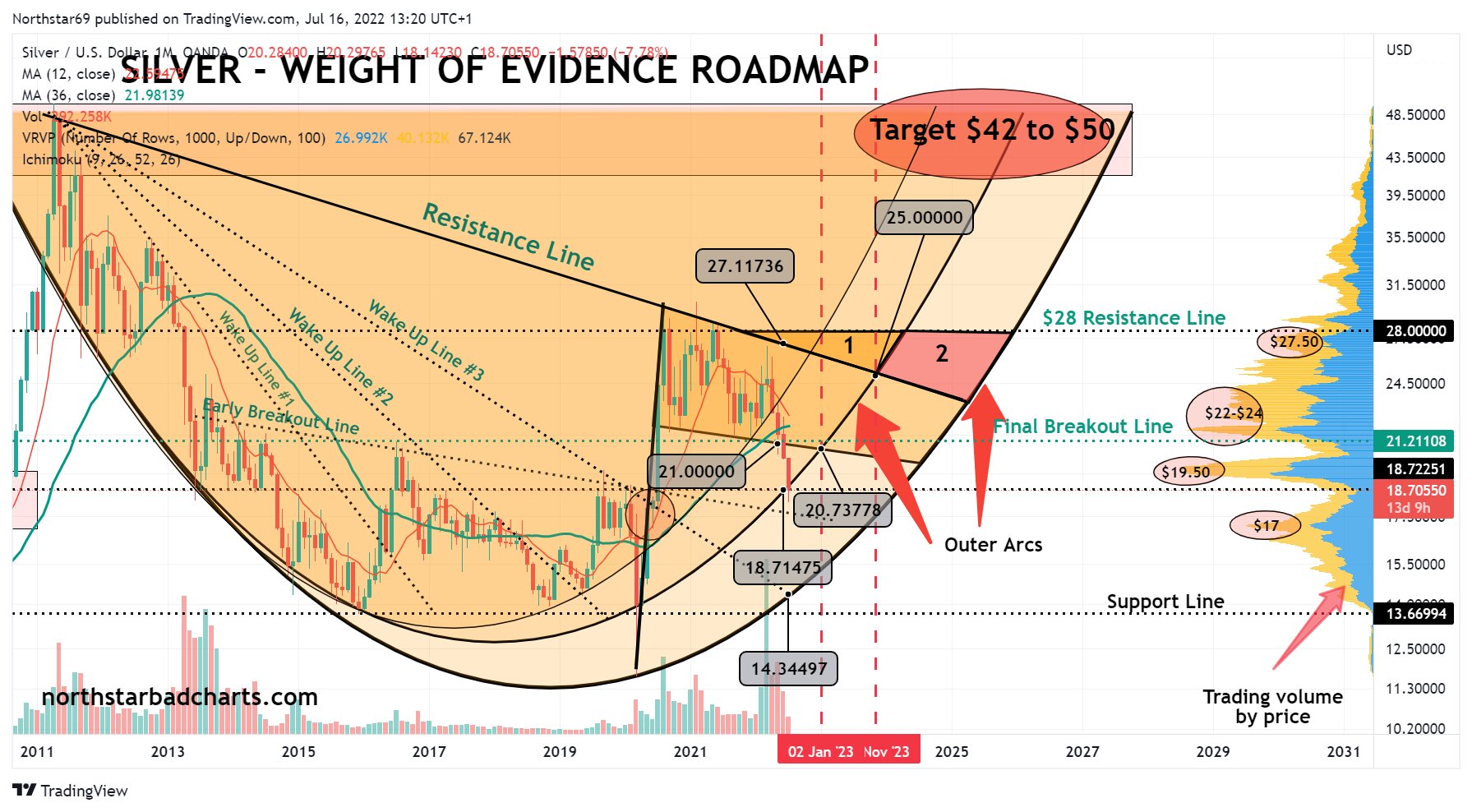

Der folgende Chart zeigt den USD-Silberpreis seit 2011 mit drei sogenannten „Swing-Bögen“ (englisch: „arcs):

Wie am Chart erkennbar: Der Silberpreis landete am vergangenen Freitag (15. Juli) auf dem mittleren (äußeren) Bogen, sodass ein Wiederanstieg zum inneren Hauptbogen bei aktuell ca. $25 USD unmittelbar bevorstehen könnte (sofern der Preis nicht auf den äußersten Bogen fällt und ein Wiederanstieg ggf. erst danach vollzogen wird und zum Ziel („target“) hat, in den Bereich von $42-50 USD vorzustoßen (bei aktueller USD/EUR-Parität entspricht dies also dem EUR-Zielpreis der nächsten 1-5 Jahre).

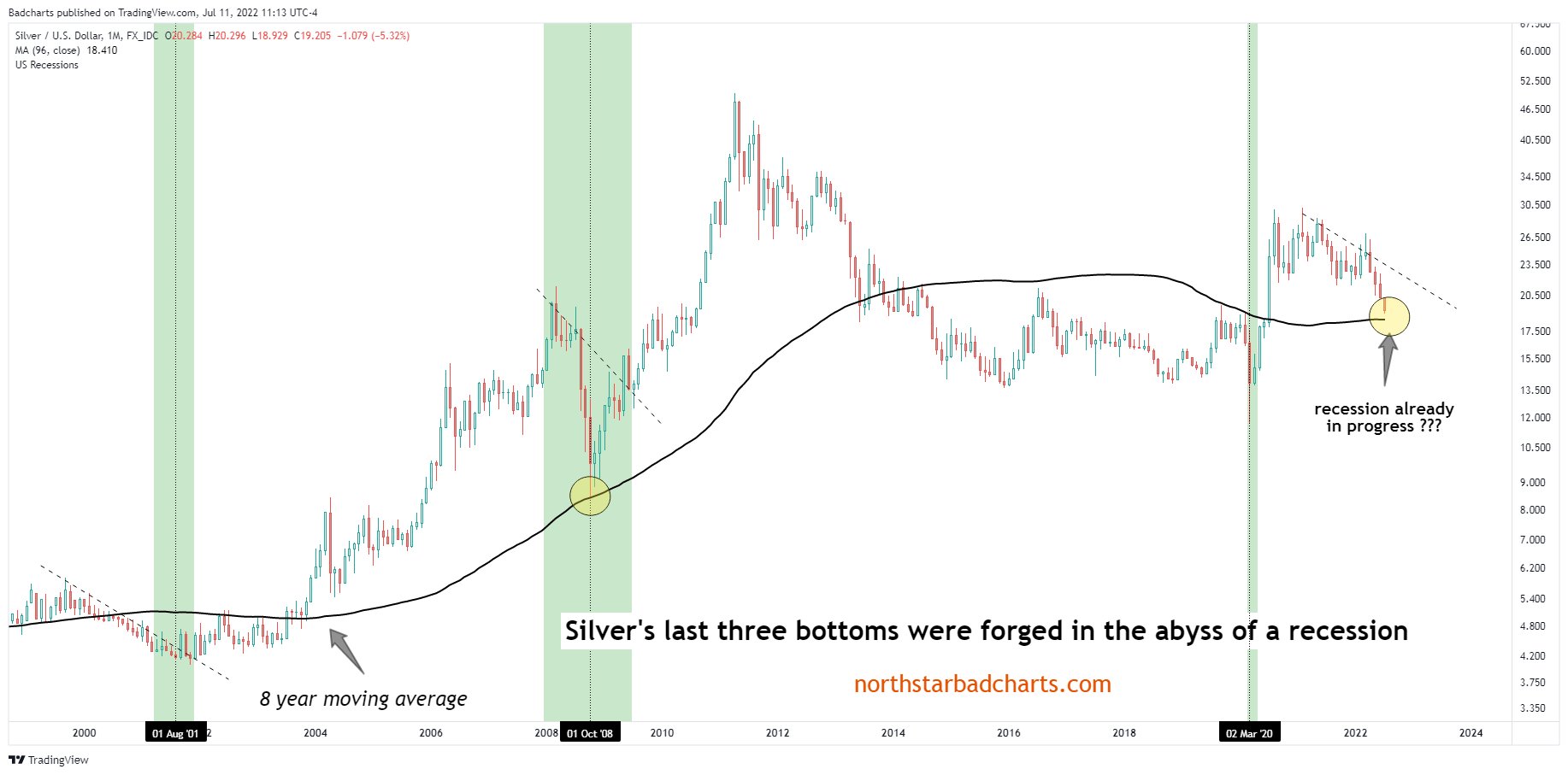

Rezessionen sind die besten Kaufzeitpunkte für Silber

• Seit dem Jahr 2000 gab es in den USA drei Rezessionen (in Grün hervorgehoben), in welchen Zeiten der Silberpreis jedes Mal korrigierte.

• Mit großer Wahrscheinlichkeit befinden wir uns aktuell bereits am Anfang einer Rezession, sodass es nicht überrascht, dass der Silberpreis momentan stark korrigiert.

• Die kurzfristig fallenden Silberpreise während den vergangenen drei Rezessionen waren tatsächlich stets die besten Zeitpunkte, um Silber zu kaufen, da der Preis anschließend in einen längeren und mitunter starken Aufwärtstrend überging.

• Während der kurzen Rezession im Jahr 2001 befand sich der Silberpreis unterhalb der schwarzen Kurve (8-Jahre gleitender Durchschnittspreis; „8 year moving average“) und stieg daraufhin stark an (bis zur längeren Rezession 2008), woraufhin der Silberpreis auf die schwarze Kurve fiel und anschließend stark stieg.

• Während der kurzen Rezession im Jahr 2020 befand sich der Silberpreis unterhalb der schwarzen Kurve und stieg daraufhin stark bis zur (längeren?) Rezession an, die nun wohl bevorsteht. Das könnte bedeuten, dass die aktuelle Korrektur bis zur schwarzen Kurve geht (d.h. nicht mehr weit!), um anschließend in einen neuen und starken Aufwärtstrend überzugehen (analog zu 2008).

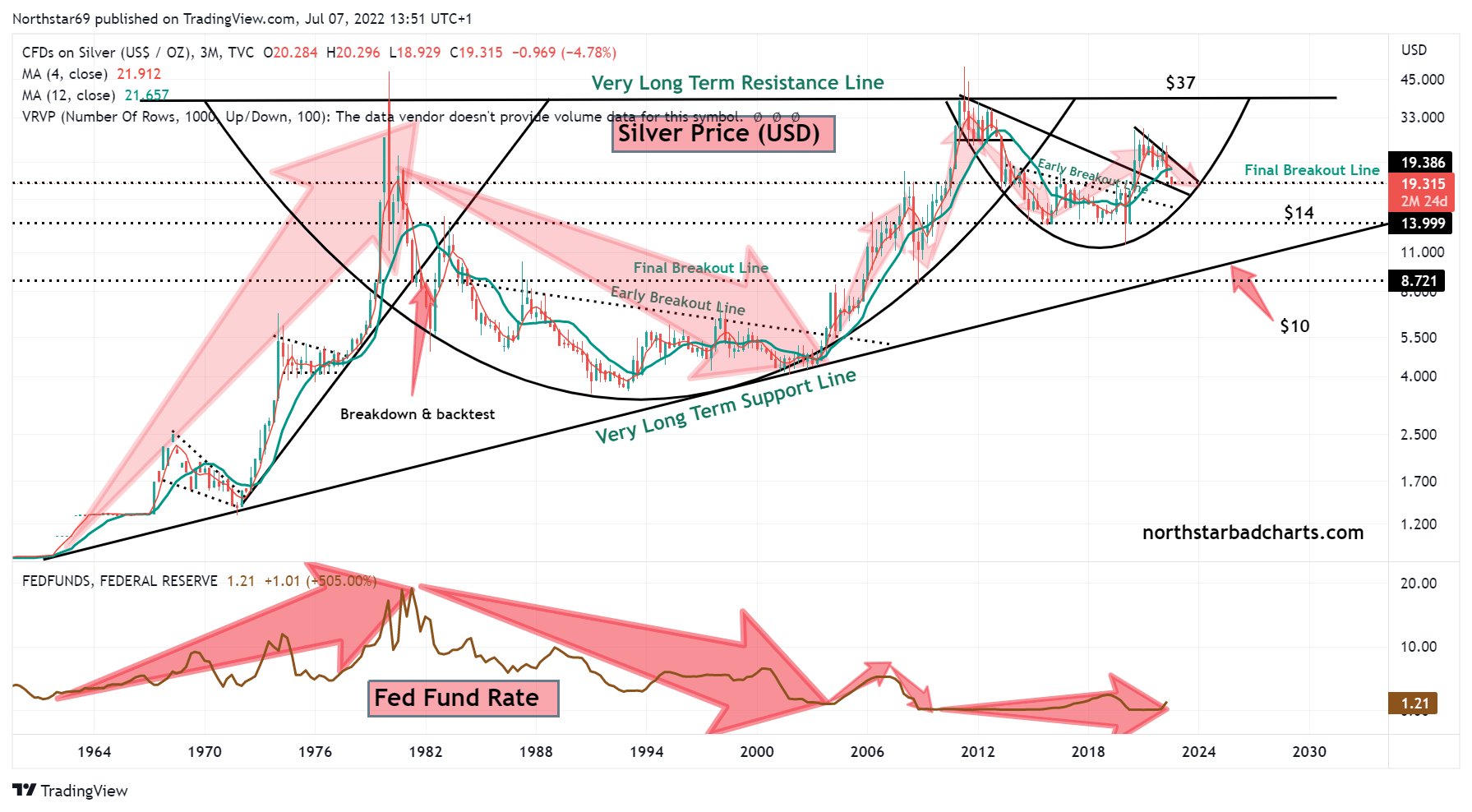

Steigende Zinsen sind schlecht für den Silberpreis? Weit gefehlt!

• Anfang der 1960er Jahre stiegen die Zinsen („Fed Fund Rate“) in den USA bis Anfang der 1980er Jahre, in welcher Zeit der Silberpreis ebenfalls stark anstieg.

• Als die Inflation Anfang der 1980er Jahre mit hohen Zinsen von knapp 20 % effektiv bekämpft werden konnte, fielen die Zinsen in den darauffolgenden 20 Jahren wieder, in welcher Zeit auch der Silberpreis fiel.

• 2004 stiegen die Zinsen bis zur Finanzkrise 2007/2008 an, wobei auch der Silberpreis stieg. Sogar als die Zinsen aufgrund der Finanzkrise wieder fielen, stieg der Silberpreis – nach einem kurzen Crash – weiter an.

• Offenbar steigen die Zinsen wieder (langsam) an, sodass es nicht überraschen sollte, wenn der Silberpreis ebenfalls steigt.

Fallen die Aktienmärkte, so fällt (kurz) auch der Silberpreis

Der folgende Chart zeigt den Dow Jones Aktienindex (in Rot) und den USD-Silberpreis (in Grau) seit 2003 – sowie drei hervorgehobene Zeiträume, in denen sowohl Silber als auch Dow Jones an Wert verloren haben:

• Der obige Chart zeigt, dass der Silberpreis zwar heftig – aber nur kurz – in den Abwärtssog der Aktienmärkte gezogen wurde und sich viel schneller als der Dow Jones erholte bzw. in einen neuen Aufwärtstrend übergangen ist. Das mag daran liegen, dass physische Edelmetalle schnell und unkompliziert liquidiert werden können, um aufgrund fallender Aktienmärkte (kurzfristig) in Geldnot geratene Spekulanten aus der Patsche zu helfen (Stichwort Margin Calls, Liquidity Squeeze/Crunch).

• In nur 8 Jahren erzielte der Silberpreis eine Spitzenperformance von 950% (2003-2011), wobei der stärkste Anstieg in den Jahren nach dem besagten 2008-„Crash“ erfolgte.

• Auch wenn die Aktienmärkte in nächster Zeit wieder höher tendieren sollten, so sollte eine deutliche Silber-Outperformance (d.h. Silber steigt schneller als der Down Jones; wie 2008-2011) nicht überraschen. Im selben Maße sollte es nicht überraschen, wenn die Aktienmärkte weiter fallen während Silber an Wert gewinnt.

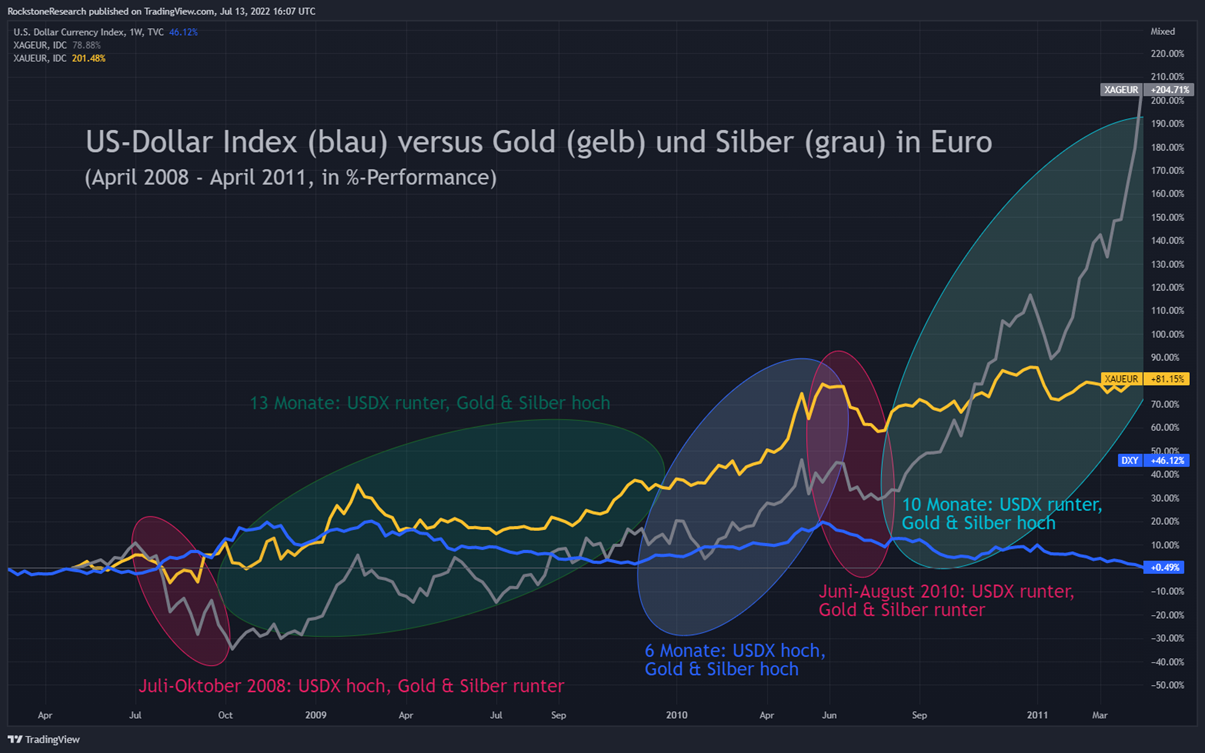

Starker US-Dollar für die aktuelle Silber-Schwäche (mit)verantwortlich

Die Gold- und Silberpreise befinden sich in einer Korrektur, vor allem weil der US-Dollar (USD) im Verhältnis zu vielen anderen Währungen stark aufgewertet hat. Am besten lässt sich dies durch den USD-Index (USDX) darstellen – eine Kennzahl, die den Wert des USD mittels eines Währungskorbs aus sechs Währungen vergleicht (Anteil Euro: 57,6 %; japanische Yen: 13,6 %, britische Pfund: 11,9 %, kanadische Dollar: 9,1 %; schwedische Krone: 4,2 %, Schweizer Franken: 3,6 %).

Meistens ist es so, dass wenn der USDX fällt, die Gold- und Silberpreise steigen, sowohl in USD als auch EUR gerechnet. Die Kehrseite der Medaille: Wenn der USDX steigt, fallen meist auch die Gold- und Silberpreise – eine Phase, die wir momentan erleben. Ein Blick auf die Jahre 2008-2011 zeigt allerdings, dass diese Korrelation nicht immer Bestand hat und dass es auch Phasen gibt, in denen sowohl der USDX als auch die Gold- und Silberpreise steigen (oder fallen):

• Im Zuge der 2007/2008-Finanzkrise stieg der USDX an, während Gold- und Silberpreise in Euro (EUR) fielen (in Rot hervorgehoben).

• Daraufhin begann eine 12-monatige Phase, in welcher der USDX fiel und die EUR-Gold- und -Silberpreise stiegen (in Grün hervorgehoben).

• Ende 2009 gab es dann eine Phase, in welcher der USDX stieg und die Gold-Silberpreise ebenfalls stiegen (in Blau hervorgehoben).

• Es folgte eine kurze Periode im Sommer 2010, als der USDX fiel und die Gold- und Silberpreise ebenfalls fielen (in Rot hervorgehoben).

• Anschließend fiel der USDX weiter und die Gold- und Silberpreise stiegen, wobei der EUR-Silberpreis besonders stark anstieg (in Grün hervorgehoben).

• Hiernach könnten wir uns momentan in einer kurzen Korrekturphase befinden – analog zum Sommer 2008, als der USDX stieg, während Gold und Silber kurz korrigierten, nur um anschließend in einen mehrjährigen Aufwärtstrend überzugehen.

Der folgende Chart zeigt den USD-Index seit 1980:

Seit Ankunft auf der grünen Unterstützungslinie im Jahr 2008 befindet sich der USDX in einem Aufwärtstrend, der mittlerweile nahe der roten Widerstandslinie angekommen ist. Dieser Aufwärtstrend hat Ähnlichkeiten mit der Dollar-Aufwertung in den Jahren 1992-2002. Bekanntermaßen war 2002 der Startschuss für einen fast 10-jährigen Silberpreisaufschwung, bei der sich der Silberpreis verelffachte, während der USDX in eine scharfe Korrektur überging.

Reimt sich die Geschichte?

• Der Chart zeigt den USD-Silberpreis während den 1970er Jahren (in Grün) und den aktuellen Silberpreis 2019 bis Ende Juni 2022 (in Rot-Grün).

• Nach dem kurzen Corona-Crash Anfang 2020 stieg der Silberpreis stark an – ähnlich wie Anfang der 1970er Jahre.

• Mitte der 1970er Jahre korrigierte der Silberpreis – ähnlich wie aktuell – was jedoch der Startschuss für einen schnellen Silberpreisanstieg in den Folgejahren war.

Fazit

Es deutet sich eine Trendumkehr beim Silberpreis an! Wann es jedoch so weit ist, kann wohl keiner beantworten. Allerdings legt die Vergangenheit nahe, dass fallende Silberpreise im Rahmen von Rezessionen, steigenden Zinsen und fallenden Aktienmärkten ein guter Zeitpunkt zum Kaufen sind.

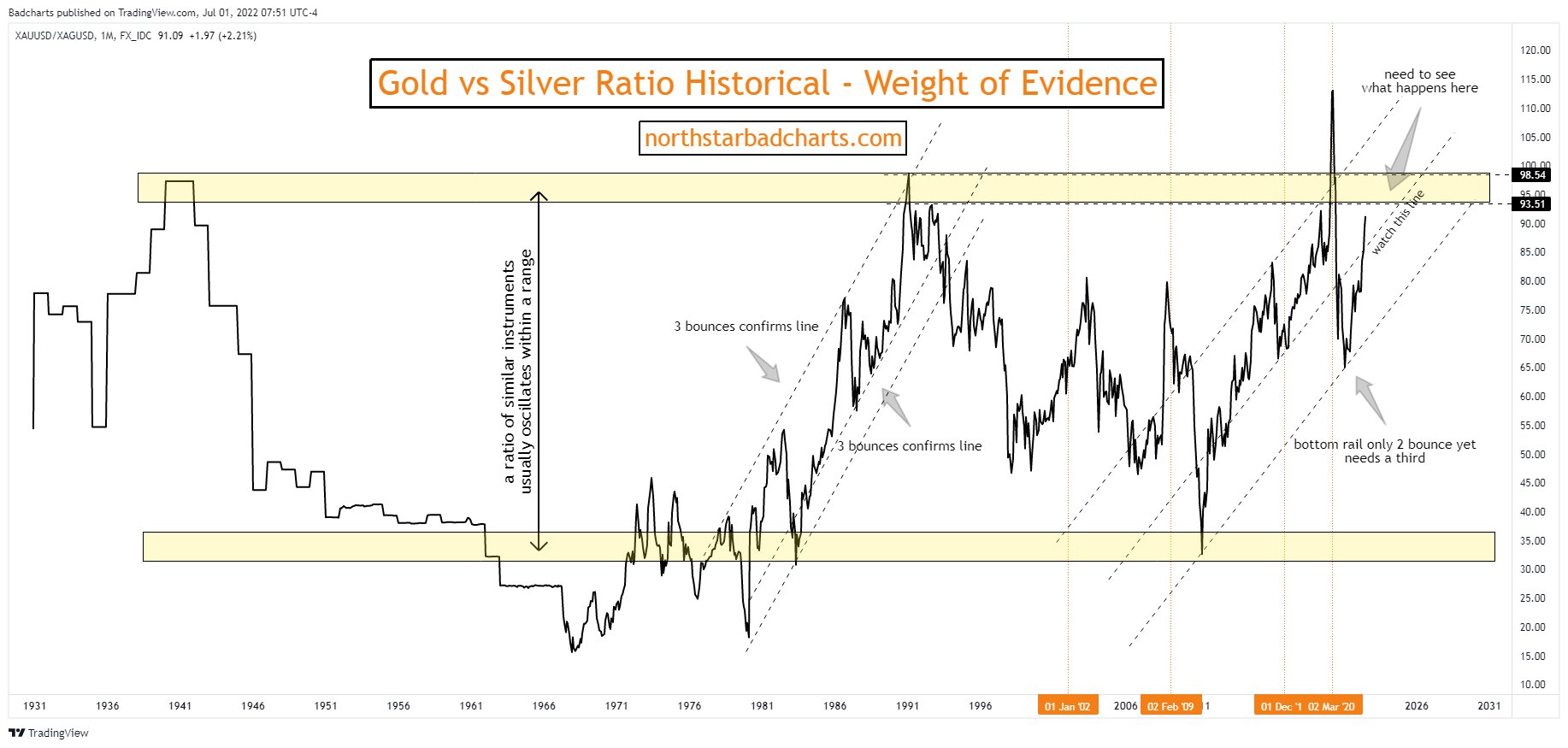

Wenn der Goldpreis steigt, dann steigt der Silberpreis typischerweise stärker als der Goldpreis. Die Kehrseite der Medaille: Wenn der Goldpreis fällt, dann fällt der Silberpreis stärker als Gold. Wenn wir jedoch davon ausgehen, dass wir uns am Anfang eines mehrjährigen Aufwärtstrends bei Edelmetallen befinden, dann bieten sich solche Zeiten (wie momentan) bestens an, um Silber anstelle von Gold zu kaufen – weil Silber eben stärker als Gold fällt und somit noch günstiger zu haben ist.

• Das Gold-Silber-Ratio spricht eine eindeutige Sprache: Jetzt ist eine sehr gute Zeit, um Silber zu kaufen, weil sich das Ratio am oberen Ende der historischen Schwankungsbreite befindet (d.h. Silber ist im Vergleich zu Gold günstig bewertet bzw. ist Gold momentan noch recht teuer im Vergleich/Gegensatz zu Silber). Das Ratio fällt, wenn Silber besser performt als Gold (meist steigt dann Silber stärker als Gold, seltener steigt Silber und Gold fällt).

• Mit einem aktuellen Ratio von 90:1 (d.h. anstatt 1 Unze Gold können Sie 90 Unzen Silber kaufen) war Silber in der Vergangenheit nur selten so günstig wie heute. Seit 1930 gab es nur zwei Phasen (Anfang der 1940er und 1990er), bei denen Silber so drastisch unterbewertet war wie heute (2020/2022) – und sowohl Anfang der 1940er als auch 1990er fiel das Ratio nach diesem extremen Hoch anschließend in den unteren Bereich von 30-40 Punkten zurück.

• Erst wenn sich das Ratio in den unteren Bereich von 30-40 Punkten korrigiert hat (was bedeutet, dass Silber auf dem Weg dorthin besser als Gold performte), sollte ein „Switching“ von Silber zu Gold in Betracht gezogen werden, weil erst dann Gold wieder günstig bewertet ist und eine Trendumkehr wahrscheinlich geworden ist (d.h. Gold wird besser performen als Silber).

In diesem Sinne: Nutzen Sie die aktuelle Silberpreisschwäche zu Ihren Gunsten! Auch wenn der Silberpreis noch weiter fallen sollte, seien Sie nicht beunruhigt, sondern ergreifen Sie die Chance, noch so günstig an physisches Silber zu kommen. Das kann Ihnen keiner nehmen und ist daher umso beruhigender, gerade in Zeiten wie diesen. Eine Trendumkehr beim Silberpreis kann jederzeit beginnen und wie die Vergangenheit gezeigt hat, steigt der Silberpreis nach einer kurzen (mehrmonatigen) Korrektur oftmals stark an. Bei einer Anlage in physisches Silber zählt der lange Atem – kurzfristige Schwankungen, ganz gleich wie irrational sie einem vorkommen mögen – sind mit Blick in die Vergangenheit nichts Ungewöhnliches und sollten Sie bei Ihrer langfristigen Strategie nicht beeinflussen, sondern vielmehr bestärken, in regelmäßigen Abständen zu kaufen, um dadurch auch die Durchschnittskosten zu optimieren.

In seinem Telegram-Kanal zeigte Thorsten Schulte am Wochenende den folgenden Bloomberg-Chart per Wochenschluss und schrieb hierzu: „Ich nutz diese Schwächen. Gold und Silber werden für den Vermögensschutz in den kommenden Jahren sehr wichtig sein. Ich kaufe jeden Monat Edelmetalle, vor allem Silber.“

Quelle: https://www.elementum-international.ch/de/news/artikel-1/

Günstig physische Edelmetalle kaufen, einlagern und verkaufen

Die Elementum Deutschland GmbH mit Sitz in Leimen ist auf den Edelmetallhandel spezialisiert. Nur diejenigen Kunden, die physische Edelmetalle bei der Elementum Deutschland GmbH (oder bei einer anderen nationalen Elementum-Firma in mittlerweile 5 weiteren Ländern Europas) gekauft haben, können diese auch im St. Gotthard Hochsicherheitslager in der Schweiz einlagern.

Sie können Edelmetalle natürlich auch günstig bei der Elementum Deutschland GmbH kaufen und sich sofort an Ihre persönliche Adresse ausliefern lassen. Der Vorteil der Einlagerung im St. Gotthard Hochsicherheitslager ist jedoch, dass Sie beim Kauf und Verkauf von Silber keine 19% Mehrwertsteuer bezahlen müssen, da es sich um ein sog. Offenes Zollfreilager handelt. Sie können Ihre Edelmetalle auch jederzeit wieder an die Elementum Deutschland GmbH verkaufen, sofern Sie diese im St. Gotthard Zollfreilager eingelagert haben. In diesem Fall fällt ebenfalls keine 19% Mehrwertsteuer an, denn die Ware wird ja innerhalb dem Zollfreilager gehandelt.

Die Mehrwertsteuer müssen Sie nur entrichten, wenn Sie Ihr eingelagertes Silber persönlich aus dem Hochsicherheitslager abholen (jederzeit möglich nach Voranmeldung) oder wenn wir Ihr Silber an Ihre Adresse ausliefern. Durch die Einlagerung im St. Gotthard Hochsicherheitslager können Sie also beim Kauf für 19% mehr Silber kaufen und somit deutlich mehr bei einem Silberpreis-Aufschwung partizipieren.

Weitere Infos & exklusives Angebot: bogner.elementum.de

Disclaimer: Die hiesigen Ausführungen stellen keine Kauf- oder Verkaufsempfehlung dar. Elementum International AG ist eine schweizerische Firma, die ausschliesslich auf die Lagerung von physischen Edelmetallen in der Hochsicherheitstresoranlage im St. Gotthard Bergmassiv in der Zentralschweiz spezialisiert ist. Der Verwaltungsrat und die Geschäftsführung der Elementum International AG wurden ausschließlich aufgrund ihrer fachlichen Kompetenzen und langjährigen Erfahrungen in Bezug auf Edelmetallmärkte ausgewählt. Da diese Personen neben ihrer Tätigkeit bei der Elementum International AG noch anderweitig berufstätig sein können, hat die Elementum International AG keinen Einfluss auf ihre Aktivitäten und respektiert auch in diesem Rahmen die allgemeine Meinungsfreiheit. Die vertretenen Standpunkte der für die Elementum International AG arbeitenden Personen spiegeln daher nicht automatisch die Meinung der Elementum International AG wider. Investitionen auf dem Gebiet der Edelmetalle unterliegen hohen Risiken. Neben der allgemeinen Investitionsrisiken unterliegen sie auch bestimmten Risiken, die von der Struktur dieses Marktes ausgehen. Deshalb bitten wir Sie, unsere Risikohinweise aufmerksam zu lesen. Für Investitionen sind jeweilige Vertragsdokumente und in diesen enthaltene Risikohinweise maßgebend. Weder der Autor noch die Unternehmen Elementum International AG und Elementum Deutschland GmbH übernehmen jedwede Gewähr für die Folgen von Handlungen, die aufgrund der Informationen in den elektronischen Publikationen oder auf den Internetseiten der Gesellschaften oder sonstwo ausgeführt wurden. Investitionen sind immer mit verschiedenen Formen von Risiken verbunden. Einstige Profite sind keine Garantie für zukünftige Profite. Es wird empfohlen, dass Sie sich bei Investitionen immer der Hilfe von ausgebildeten und rechtlich eingetragenen Finanzberatern bedienen oder sich entsprechend Ihrem persönlichen Finanzhintergrund individuell beraten lassen. Vor einer Investition ist es empfehlenswert, genau festzulegen, welche Finanzziele Sie verfolgen, diese dann nach Relevanz einzuordnen, um dann festzustellen, welches Risiko Sie bereit sind, einzugehen, sodass alsdann ein vollständiger Finanzplan von einem anerkannten Finanzberater erstellt werden kann. Bitte holen Sie sich vor einer Investition zwingend einen solchen Finanzberater zur Seite und lesen Sie die vollständigen Disclaimers auf den Webseiten von Elementum International AG und Elementum Deutschland GmbH.