Die allgemeine Auffassung, dass Börsenkurse kurzfristig willkürlich und zufällig verlaufen, und hauptsächlich von periodisch eintretenden, nicht vorhersehbaren Wirtschaftsdaten und -Nachrichten beeinflusst werden, läßt den herrlich rational-evolutionierten Menschenverstand daran glauben, nicht in die Zukunft schauen zu können, womit es auch unmöglich ist, Börsenkurse sowohl kurz- als auch langfristig zu prognostizieren. Manch einer versucht dem zu widersprechen. Der Grund ist einfach, aber keiner scheint ihm Interesse widmen zu wollen, oder noch schlimmer: es scheint, als wenn man ihn zu verdrängen versucht:

Aber genau diese hat einen enormen Einfluss auf Kursbewegungen an der Börse! Es kann zwar behauptet werden, dass sich die Geschichte nicht wiederholt, aber es sollte gleichzeitig tiefer darüber nachgedacht werden, ob sie sich vielleicht nicht reimen könnte. Börsenkurse verlaufen in Zyklen! Und nicht nur dort sind sie dominant, sondern überall beeinflussen uns Tag ein Tag aus viele Millionen verschiedenster Zyklen. Diese wirken auf uns mehr als wir (noch) denken und schon fast vollständig aus unserem Bewußtsein gestrichen haben. Darunter gibt es auch viele verschiedene Zyklen, die die Finanzmärkte beeinflussen. Davon sind die "dominanten Zyklen" die einzigen, die für Prognoseaufgaben einen realen Wert besitzen. Dominante Zyklen sind solche, die konsequent Börsenkurse beeinflussen und die klar identifiziert werden können.

Die obige Goldpreisentwicklung zeigt einen wechselhaften Kursverlauf, obwohl unweigerlich zu erkennen ist, dass sich der Goldmarkt in einer Aufwärtsbewegung befindet. Eine klassische Buy & Hold-Strategie wäre empfehlenswert gewesen. Ein Kauf von Gold zu Beginn der US-Börsenkursstürze Anfang 2001 für unter 300 US-Dollar pro Unze mit einem Verkauf nach Ende des gewonnenen Irakkriegs bei 360 USD hätte eine optimale Portfolio-Absicherung zur Folge gehabt. Seit Gold die wichtige psychologische Marke von 330 USD überwunden hat, nahm die Volatilität stark zu. Der Grund für den damaligen Goldpreisanstieg auf über 380 USD war nach Ansicht der Medien der drohende Irakkrieg mit samt der damit verbundenen politischen, und somit auch wirtschaftlichen "Ungewissheit". Dieser Anstieg wurde als "War-Premium" entlarvt. Der darauffolgende Kurseinbruch nach Kriegsende war für viele "vorhersehbar". Viele glaubten, dass die Goldhausse nun zuende sei und der Preis sich bei 360 USD einpendeln würde. Doch wie viele haben den darauffolgenden "Sofort-Anstieg" von 325 auf 370 nach Kriegsende für möglich gehalten? Warum ist der Goldpreis danach wieder stark angestiegen? Was sagten die Medien bzw. die "Experten" dazu? Sie schwiegen.

Wenn man den obigen Chart heute betrachtet und den Aufschwung an den weltweiten Börsen seit März 2003 im Hinterkopf hat - mit samt dem eindrucksvollen US-Dollar-Anstieg der letzten Monate -, dann müsste man eigentlich damit rechnen, dass sich der aktuelle Kursanstieg auf 370 wieder in Richtung 340 USD korrigieren könnte bzw. (aus fundamentaler Sicht) sollte. Es liegen allerdings auch fundamentale und technische Gründe vor, die einen Kurssprung auf über 400 rechtfertigen würden. Und zwar nicht bis Ende des Jahres und "gemächlich", sondern in den nächsten 2-10 Wochen!

Heute wollen wir uns jedoch auf eine technische Analyse beschränken und mittels dieser eine Preisprognose für die nächsten Wochen wagen. Der Goldpreisverlauf zwischen April und Dezember 2002 manifestierte sich aus charttechnischer Sich in einer sogenannten "Dreiecks-Formation". Es gibt 3 Typen von "Dreiecken" - das symmetrische, das aufsteigende und das absteigendeDreieck.

Jeder Dreieckstyp hat eine leicht abweichende Form und unterschiedliche Bedeutung für die Kursprognose. Da symmetrische Dreiecke der häufigst vorkommende Dreieckstypus sind, und zur Zeit verstärkt beim Goldpreis auftauchen, kann auf eine Beschreibung der beiden anderen Typen (noch) verzichtet werden.

Die sich beim Goldpreis seit April 2002 gebildeten Dreiecksformationen haben jeweils zwei konvergierende Trendlinien, wobei die obere Linie fällt und die untere steigt. Diese Begrenzungslinien müssen entweder zusammen oder auseinander verlaufen, aber auf gar keinen Fall parallel. Jede Dreiecksformation hat das Potential, sowohl nach oben als auch nach unten auszubrechen, und wird vom Chartisten als "Fortsetzungsformation" oder "Korrekturmuster" gedeutet.

Generell sind Dreiecke typische Konsolidierungsformationen, die auch "Trendbestätigungsformationen" genannt werden. Solche Dreiecke bestätigen den bestehenden Haupttrend, wenn der aktuelle Kurs die Formation in Richtung des Haupttrends verlässt. Im Abwärtstrend verläuft die Bestätigung sinngemäß umgekehrt. Wird das Dreieck in umgekehrter Richtung verlassen, ist das ein Signal für die Trendumkehr. Die Umsätze sollten während der Konsolidierung innerhalb des Dreiecks zurückgehen.

Dreiecke sind im Grundsatz neutral, d.h. man kann während ihrer Entstehung nicht vorhersagen, wie sie ausgehen werden. Dennoch liegt schon in den verschiedenen Grundformen der Dreiecke ein gewisser Unterschied in der Prognose: Das symmetrische Dreieck ist absolut neutral anzusehen. Das aufsteigende Dreieck hat eine leicht positive Prognose, weil sich die Kurse immer mehr der oberen Begrenzuntg annähern. Das absteigende Dreieck hat eine leicht negative Prognose, weil sich die Kurse immer mehr der unteren Begrenzung nähern. Die Prognose gilt nur tendenziell während der Entstehung dieser Formation. Erst der Ausbruch aus einer solchen Formation gibt es ein charttechnisches Kauf- oder Verkaufssignal. Es ist deshalb unbedingt notwendig, das Ausbruchssignal abzuwarten. Es gibt auch ein Zeitlimit für die Auflösung einer solchen Formation: Das ist der Punkt, an dem sich die beiden Linien treffen, kurz: die "Spitze". Eine allgemeine Regel besagt, dass die Kurse in Richtung des vorherigen Trends zwischen 2/3 und 3/4 der horizontalen Breite des Dreiecks ausbrechen sollten. Ein Ausbruch nach oben ergibt sich durch den Bruch der oberen Trendlinie. Wenn die Kurse jenseits der 3/4-Marke noch innerhalb des Dreiecks verharren, so verliert das Dreieck an Kraft, und die Kurse werden normalerweise in die Spitze und meist auch darüber hinaus driften.

Der Anfang 2001 einsetzende Aufwärtstrend von Gold ist noch relativ jung, wenn man bedenkt, dass der vorangegangene Abwärtstrend fast genau 20 Jahre zählte. Seit Gold den harten Widerstand bei 330 mit Hilfe einer 8-monatigen Dreiecksformation mit einer Schwankungsbreite von maximal 30 USD durchbrechen konnte, stieg Gold etwa 8 Wochen unaufhaltsam zum nächsten großen Widerstand: 370 USD. Obwohl charttechnisch gesehen der neue, langfristige Aufwärtstrend bei Gold schon nun mehr als 30 Monate intakt ist - und kein einziges Mal unterbrochen wurde - trauen sogar einige Goldfans, vor allem aber die Medien, dem Golde (noch) nicht "von den Toten auferstanden" zu sein. Das mag auch an der Tatsache liegen, dass die Goldpreisentwicklung verstärkt von symmetrischen Dreiecken beeinflusst wird - eine Kursnotierung, die (bei Gold momentan) 8 Monate lang zyklisch verläuft.

Chart 2: Breakout #1 aus dem 8-monatigen symmetrischen Dreieck April 2002 bis Februar 2003. Grund für die Ausbildung einer solch bulligen Trendfortsetzungsformation war die widerständige, psychologische Preismarke 370 US-Dollar pro Unze Gold.

SD sind der am häufigsten vorzufindende Typus eines Dreiecks.

Merkmale:

- Bei einem SD gilt: Welle 4-5 ist kleiner als Welle 3-4 und Welle 5-6 ist kleiner als Welle 4-5. Welle 5-6 muss die kleinste Welle sein.

- 4 von den 5 Segmenten eines SD, d.h. Welle 2-3, 3-4, 4-5 und 5-6, korrigieren das jeweils vorangegangene Segment. Von diesen 4 Segmenten wiederum müssen 3 jeweils mindestens 50% der vorangegangenen Welle korrigieren.

- Das Korrekturmuster symmetrisches Dreieck wird aus 5 Teilsegmenten gebildet. Jeder dieser Unterwellen weist selbst wiederum ein 3teiliges Muster auf.

- Die Begrenzungslinien müssen entweder zusammen- oder auseinander, aber auf gar keinen Fall parallel verlaufen.

- Nach der Ausbildung eines SD tritt ein kräftiger, kurzer Kurssprung auf, ein sog. "Thrust", der eine Länge von 75 bis 125% des längsten Segments eines SD einnimmt, meistens Welle 1-2.

- Der Thrust muss den höchsten bzw. tiefsten Punkt, der innerhalb eines SD auftritt, über- oder unterschreiten.

Die Goldpreisentwicklung zwischen April und Dezember 2002 ist charttechnisch gesehen ein wunderschönes Beispiel für ein symmetrisches Dreieck. Alle Voraussetzungen für diese Chartformation sind erfüllt. Sie löste sich per Definition nach etwa ¾ des Dreiecks auf, indem es mit einem 125%igen Thrust nach oben explodierte. Gold verabschiedete sich impulsiv und selbstbewusst von der starken, lang getesteten 330erMarke. Interessant ist die Feststellung, dass der Goldpreis nach Beendigung des ersten symmetrischen Dreiecks sofort eine neue Chartformation bildete. Noch interessanter ist allerdings die Tatsache, dass sich erneut ein symmetrisches Dreieck herauskristallisierte. Dieses mal allerdings ein wenig größer. Während der Goldpreis im eingezeichneten Dreieck in Chart 2 eine Schwankungsbreite von maximal 30 USD innehatte, waren es im zweiten schon 60 USD. Dies ist ein deutlicher Hinweis, dass sich der seit 2001 befindliche Aufwärtstrend vom Gold seit April 2002 in einer noch bullischeren Phase befindet wie zuvor. Die Ausbildung von zwei größer werdenden symmetrischen Dreiecken als Fortsetzungsformation des bisher eingeschlagenen Trends lässt charttechnisch davon ausgehen, dass der Aufwärtstrend nun mehr als bestätigt ist und es keinen Grund zur Annahme gibt, dass dieser bald vorbei sein könnte.

Falls dem dennoch so wäre, würde man ziemlich schnell am kurzfristigen Chart erkennen, dass etwas nicht stimmt - und adäquat handeln. Diese Möglichkeit muss immer offen gehalten werden: dass der Trend (kurz- oder langfristig) durchbrochen wird und abbricht. Deswegen gilt bei solch volatilen Kapitalmärkten wie dem Goldmarkt, diesen permanent im Auge zu behalten und zu analysieren (auch fundamental). Die beste Reaktionszeit entsteht, wenn man die Märkte täglich verfolgt. Seit 2001 gab es nicht einen charttechnischen, aber auch keinen fundamentalen Grund zur Annahme, dass der Bullenmarkt in Gold von seinem eingeschlagenen Trend abweichen könnte.

"Einem rennenden, schnaufenden Bullen kann man nicht im Wege stehen, vor allem wenn man ihn geärgert hat und er wütend auf einen zurennt!" (3)

Um die 330er, die 370er, die 410er und all die vielen folgenden großen Widerstände hinter sich lassen zu können, (um vielleicht nie wieder zu diesen alten Preise zurückzukehren) verabschiedet sich der Goldpreis während jeder Dreiecksformation mit für sensible, unerfahrene Goldinvestoren deprimierenden, mehrere Monate anhaltenden Korrekturbewegungen.

Dabei werden sämtliche Preise innerhalb des Dreiecks sowohl nach unten als auch nach oben getestet. Dies kann einige Zeit in Anspruch nehmen und die Kursbewegungen können leicht den Anschein machen, sich "irgendwo einpendeln" zu wollen, indem sie einen "unattraktiven" Seitwärtstrend einschlagen. Kursverluste aufgrund schlechten Timings sind in dieser Phase keine Seltenheit und dem Goldinvestor vergeht schnell die Lust auf solch extrem zunehmende, aber auch gefährliche Volatilität des Goldpreises. Gefährlich deshalb, weil Gold schon morgen wieder in der Bedeutungslosigkeit versinken könnte, da die US-Medien positive Signale für eine wirtschaftliche Erholung in die Welt senden. Es kann aber auch genau das Gegenteil behauptet werden...

Trends dauern - insbesondere bei Währungen und Rohstoffen. Dies könnte erst der Anfang einer langjährigen Gold-Hausse sein. Der einfachste Grund: Gold ist unterbewertet. Gold ist OUT.

Mindestens 90% aller Menschen (auch möglich: aller Investoren) kennen die Bedeutung von Gold als Krisenbarometer und Wertmaßstab nicht.

"Gold spielt in der heutigen globalisierten Welt des Hi-Techs keine Rolle mehr..."

"Gold ist ein totes Metall..."

Wann gibt es einen besseren Zeitpunkt zum Investieren?

[/i]"Kaufen, wenn der Preis am Boden ist und verkaufen, wenn alle danach schreien."[/i] (4)

Sicherlich geben Sie mir bei dieser anti-zyklischen Investitionsüberlegung Recht, haben aber noch im Hinterkopf, dass Gold ja tot sei und schon vor Jahrzehnten begraben wurde (genau genommen am 15. August 1971 von Präsident Richard Nixon persönlich - dieser Tag läutete in der Geschichte der USA - nun vollständig vom Golde entkleidet - eine neue Ära ein, die mit "Rich-and Nix-on" betitelt werden könnte). Aber haben wir nicht auch irgendwo im Hinterkopf, dass Gold ziemlich robust ist, und schon seit mehr als 6000 Jahren nicht nur als Wert-Erhaltungs-Instrument, sondern auch als Wert-Maß-Stab dient?

Große und weitsichtige Investoren wie George Soros, Warren Buffett ("das Orakel von Omaha") und "Meister-Lampe" André Kostolany (um nur drei, der sich in der Medienwelt Wohlfühlenden, genant zu haben) kaufen seit Jahren größere Mengen physisches Gold und Silber.

Mister Buffett plaudert gerne aus seinem Nähkästchen und gibt seine Investitionsstrategie allen preis: Er kauft einmal und verkauft 5-10 Jahre später - dabei große, langfristige Zyklen ausnutzend - wie z.B. den Großen Börsenboom seit 1980. Buffett behauptete erst neulich, er habe schon 1995 all seine Aktien verkauft, weil ihm die "Bubble schon unheimlich" vorkam. Ob dies der wahre Grund für seine Bestandsliquidierung war oder ob er eher auf Nikolai Kondtratieff gehört hat, spielt eigentlich keine Rolle.

Der nächste große Abschwungszyklus hätte nach Kondtratieff´s Langer Wellentheorie schon zwischen 1990 und 1995 kommen sollen. Kondratieff wurde nicht widerlegt, nur weil die US-Börsen bis 2001 stiegen. Vielmehr ist dies ein interessantes Beispiel dafür, dass sich Zyklen verändern können.

Was war der Grund für eine Veränderung dieses Zyklus? Ganz klar die mit allen Mitteln gepushte Börseneuphorie! Das bedeutet für mich als Mitspieler im Börsenkasino, dass je weiter es mit der Börse damals hoch gegangen ist, und je weiter der Zyklus getrieben wurde sich zu verlängern, desto "ähnlicher" (invers) wird der darauffolgende (Abwärts-)Zyklus sein.

Es geht nicht darum, die "Internet-Revolution" schlecht zu reden und einen Crash herbeizubeschwören, sondern vielmehr um die Existenz, Dominanz und Nutzung von Zyklen. Auch wenn der Wirtschaftsboom der 90er Jahre gerechtfertigt wäre, würde das noch lange nicht bedeuten, dass die Börsen NUR nach oben laufen. Es gibt IMMER Kurs-Korrekturen! So funktioniert die Börse! Ein ständiges Auf und Ab auf der Suche nach dem Gleichgewichtspreis.

In der Realität gibt aber keinen Gleichgewichtspreis. Dieser ist nur das "Ziel" und der Sinn des ganzen Geschreis auf dem Parkett: Das ganze (Börsen-) Leben ist eine einzige Korrektur! Wie jeder weiß, ist der Weg das Ziel. Die lang anhaltende Kursbewegung an den weltweiten Börsen war seit 1980 so gewaltig, dass eine technische Korrektur als "normal" eingestuft werden sollte! Warum wird versucht, dagegen anzukämpfen, anstatt der Natur seinen freien Lauf zu lassen?

Unverhältnismäßige, politisch-ideologisierte Eingriffe und Injektionen in lange Wirtschaftszyklen, um (kurzfristige) Ziele zu erreichen (z.B. "Wahlbonbons"), verzerren diese, womit sie nicht nur exzessiver, sondern auch noch viel gefährlicher werden! Nach einer Korrektur und einer (natürlichen) Beseitigung aller angehäuften und angestauten Exzesse und Übertreibungen kann es wieder hoch gehen. Vielleicht doppelt so hoch! Das hängt einzig und allein davon ab, wie sauber bereinigt wurde. Wir sollten uns freuen, wenn es runter geht, denn danach kann es wieder hoch gehen! (Es sei den ein bösartiges Krebsgeschwür hat den Organismus befallen) Je schneller desto besser! Man sollte die Wirtschaft treiben lassen, damit sie sich selbst korrigieren kann, denn: "Die Natur braucht den Menschen nicht!" Man sollte den freien Markt wählen lassen - und er hat sich schon längst entschieden: Er weiß es nur (noch) nicht! Wann gibt es einen besseren Zeitpunkt zum Einsteigen in Gold?

Es hat noch gar nicht angefangen!

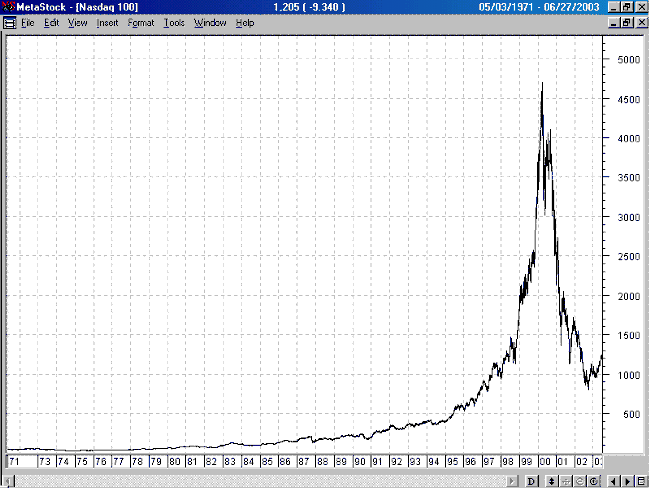

Ein "echter" Langfrist-Chart des Dow Jones und S&P spricht Bände, denn nicht der Nasdaq ist der (künstliche) Barometer für die Gesundheit der US-Wirtschaft (geworden), sondern allein die zwei zuvor genannten. Diese beiden Indizes sind maßgebend, ob die restlichen Börsen weltweit fallen oder steigen - und das täglich!

Dank den globalisierten Handels- und Kapitalmärkten sind die industrialisierten Länder nun so ineinander verzahnt (worden), dass die Lokomotive USA den Kurs bestimmen kann. Für mich als Investor hat dies eine logische Konsequenz: Eine Diversifikation des Portfolios ist erheblich erschwert worden. Es scheint keinen sicheren Hafen mehr zu geben im Falle einer rezessiven Wirtschaftsentwicklung. So gut wie alle Märkte korrelieren positiv miteinander. Dies macht eine Anlage in Gold hoch attraktiv.

Der Grosse Börsenzyklus der 1980er und 1990er Jahre fand 2001 sein Ende. Seit dem sind neue Zyklen dominant geworden, z.B. ein dominanter Abwärtszyklus in großen US-Indizes sowie ein nicht nur damit verbundener Aufwärtszyklus in den Rohstoffen (negative Korrelation). Solche riesigen Zyklen können nicht von heute auf morgen aufhören, ihre mächtigen Wellen zu schlagen. Es wäre unnatürlich. Trotzdem wird aus unerfindlichen Gründen dagegen angekämpft, als wenn eine Rezession wie ein bösartiges Geschwür entfernt werden müsse. Genau das Gegenteil ist der Fall: Rezessionen sind gut und wichtig - es ist aber zugleich auch zukunftsentscheidend wie korrigiert wird.

Zyklen können u.a. wie folgt in vier allgemeine Kategorien klassifiziert werden: langfristige Zyklen (Zyklenlänge von mehr als 2 Jahren), der saisonale Zyklus (1 Jahr), der primäre oder mittelfristige Zyklus (9 bis 26 Wochen) und der Trading-Zyklus (4 Wochen). Der Trading-Zyklus wird in die beiden kürzerfristigen Alpha- und Beta-Zyklen heruntergebrochen, die jeder im Durchschnitt 2 Wochen dauern.

Es existieren sogar noch längerfristige Zyklen, wie den (un-)bekannten 54 Jahre umfassenden Kondratieff-Zyklus. Dieser umstrittene, lange Zyklus wirtschaftlicher Aktivität, der zuerst von einem russischen Ökonomen namens Nikolai Kondratieff in den 1920er Jahren entdeckt wurde, scheint einen großen Einfluss auf praktisch alle Aktienkurse und Rohstoffpreise auszuüben. Der Kondratieff-Zyklus wurde in den jüngsten Jahren zu einem populären Diskussionsgegenstand, vor allem wegen der Tatsache, dass sein letztes Top in den 1920ern lag und der darauffolgende Gipfel in den 1990ern mehr als 6 Jahre überfällig war. Kondratieff sagte "erfolgreich" den Einbruch an den US-Börsen Ende der 20er Jahren voraus, musste aber für seine zyklische ("Erfolgs"-)Betrachtung der kapitalistischen Volkswirtschaften einen hohen Preis zahlen: Es wird vermutet, dass er in einem sibirischen Arbeitlager gestorben ist.

Die Goldpreisentwicklung ist stark abhängig von mehreren makroökonomischen Faktoren, wie z.B. Währungen, Inflation, Zinssätze, Wirtschaftswachstum, politischer und sozialer Stabilität, um die Einflußreichsten beim Namen genannt zu haben. Deswegen dient der Goldpreis als Indikator für wirtschaftliche, politische und soziale Stabilität (auch wenn Gold schon begraben wurde). Die Goldpreis-Korrelationen mit Zinssätzen, Währungen und Öl (alle stellvertretend für Inflationstendenzen) wurden in vorherigen Artikeln bereits kurz angesprochen. Da der Goldpreis in US-Dollar pro Unze gerechnet wird, korreliert Gold am stärksten mit dieser Währung. Fällt der USD um 10%, so müsste sich der Goldpreis zusätzlich (!) um 10% aufwerten.

Chart 8: US-Dollar und Goldpreis-Korrelation März bis Anfang September 2003 (9)

Der rot eingezeichnete Balken steht für einen historischen Tag. Es ist so etwas wie der "Geburtstag des Goldes"! Da wie eingangs schon erwähnt alles zyklisch verläuft, könnte Gold an diesem Tag von den Toten auferstanden sein! Exakt 32 Jahre nachdem Präsident Nixon dem Gold am 15. August 1971 den letzten Todesstoß verpasste (und die USA seit dem "NIX-mehr-ON" hatten) markiert der 15. August 2003 die Wiedergeburt des Goldes: Der USD stieg seit diesem Tage weiter an, während Gold zum ersten Male nicht mehr auf seinen "Herr" zu hören und reagieren schien. Vielmehr hat sich Gold von der machtvollen Umklammerung lösen können - und stieg ebenfalls an, anstatt nachzugeben. Es könnte im Gold-Bullenmarkt Phase 3 eingetreten sein:

Gold ist stärker! Gold ist ausgebrochen! Gold ist unabhängig!

Bevor der Goldpreis hauptsächlich von der US-Dollar-Entwicklung beeinflusst und bestimmt wurde, korrelierte er anfangs hauptsächlich mit den großen US-Indizes (= Phase 1), welche schon längst zum "Ersatz-Barometer" für Wirtschaftsentwicklungen auf der ganzen Welt geworden sind. Dieses Phänomen trat verstärkt mit dem Beginn der Gold-Hausse 2001 in Erscheinung, als zeitgleich der Nasdaq und der Dow erstmals einsackten. Fielen diese, stieg Gold (insbesondere Goldminenaktien) und vice versa. Der USD spielte keine dominante Rolle bei der täglichen Kursfixierung. Diese 1.Goldpreisabhängigkeit kam 2002 zum Erliegen (zeitgleich mit erreichten (bisherigen!) Tiefständen von großen US-Indizes) und wurde fortan mit dem USD in Verantwortung gebracht, welcher starken Einfluss auf die tägliche Goldkursfixierung hatte. Fiel der USD, stieg Gold und vice versa (= Phase 2).

Seit dem 15. August 2003 scheint sich der Wind allerdings gedreht zu haben: Gold hat die USD-Ketten sprengen können und schreitet nun mit gewaltigen, immer größer werdenden symmetrischen Dreiecks-Schritten in Richtung alte Höchststände.

Dies bedeutet nicht, dass Gold seit dem 15. August nicht mehr mit den Wirtschafts-, Börsen- und USD-Entwicklungen korreliert. Alle makroökonomischen Faktoren, die den Goldpreis beeinflussen sind immer intakt und stark preisbeeinflussend - nur nicht immer dominant und maßgebend. Einzelne Einflußfaktoren mögen für Investoren mehr oder weniger wichtig erscheinen, denn wie bei anderen Waren auch, ist die allgemeine Marktauffassung über die einzelnen Faktoren, die auf den Preis einwirken, konstant unterschiedlich.

Warum wird in den Medien noch nichts vom aktuellen Goldpreisausbruch berichtet? Oder von den vielen Goldminenaktien, welche diesen Ausbruch schon seit etwa 6 Wochen fulminant antizipiert haben und die Besten unter ihnen in dieser Zeit um mehr als 100% angestiegen sind? Weil es noch keinen Grund dafür gibt, warum Gold (offiziell) steigt! Der Grund dürfte aber bald (und schnell) gefunden sein: "Die USD-Gold-Korrelation". Wenn der USD die nächsten Tage und Wochen einbrechen sollte und der Goldpreis weiter steigt ist ein triftiger Grund gefunden, warum Gold in Richtung 400 ansetzt: "Weil der USD so stark verliert und der Goldpreis sich hauptsächlich invers zu dieser Weltleitwährung entwickelt, da er in dieser Einheit berechnet und gehandelt wird."

Eine freche Behauptung seit dem 32. Todestag und 1. Geburtstag (oder besser "Independence Day" des Goldes?): Nicht der (noch) einstürzende USD zieht den Goldpreis "automatisch" in die Höhe, sondern Gold steigt gen Himmel und zieht den USD in den Keller. Nehmen wir mal an, der USD fällt in den nächsten Wochen von 99 auf 92 Indexpunkte zurück. Dies wäre ein Rückgang von ca. 7%. Nehmen wir weiter an, dass Gold von 370 auf 410 ansteigt. Dies wären etwa 10%. Schon allein die Tatsache, dass der Goldpreis mehr Potential hat, könnte darauf schließen lassen, dass Gold sich nicht mehr so stark von USD-Bewegungen beeinflussen lässt und nun selbstbewusst die ersten eigenen Schritte unternimmt - und keine "Stützräder" mehr nötig hat.

Surfing USA

"Hinter dem Aufstieg und Niedergang von Kulturen und Geld, von Reichen oder Despoten, sind lange historische, vor allem ökonomische Zyklen feststellbar - fast geheimnisvolle Wellenbewegungen, die wie Ebbe und Flut in langen, sich oft auch überschneidenden Schwüngen die Welt in Bewegung halten." (10)

Das folgende, in den Medien oft als "Langfrist-Chart"-deklarierte Kursbild könnte vermuten lassen, dass der USD seinen Tiefpunkt bereits bei 92 Indexpunkten gefunden hat und seit dem "wie Phönix aus der Asche" wieder emporsteigen konnte, womit Anzeichen einer Konjunkturbelebung nicht nur von der Weltleitwährung Dollar ausgehen:

Chart 9: US-Dollar-Index März bis Anfang September 2003 (11)

Die Gründe sind schnell gefunden: Die Medien sind optimistisch, dass der Wirtschaftsaufschwung schon 2004 kommen könnte, nicht nur weil die US-Börsen seit dem Ende des Irakkriegs wieder für viel Phantasie sorgen konnten, sondern auch weil ein "Ifo-Index" nach Monaten der Stagnation nun 2 Monate in Folge gestiegen ist. Ein deutliches Zeichen der Trendwende!?

Charts sind eine tolle Sache, denn: Ein Bild sagt mehr als 1000 Worte. Charts sind aber auch gefährlich, denn: Bilder manipulieren! Je kürzer die Zeitspanne in einem Chart, desto risikoreicher ist es, eine Vorhersage bzw. eine Investitionsentscheidung zu tätigen. Je größer der Chart, desto aussagekräftiger ist er.

Leider wird in der Medienwelt nie das "wahre" (langfristige) Bild der US-Dollar-Entwicklung gezeigt. Wenn Langfrist-Charts so wichtig sind, um Zyklen zu lokalisieren, und um die zukünftige Wirtschaftsentwicklungstendenz einschätzen zu können, warum werden sie dann nicht in der so sophisticateteten Finanzpresse und in den "aufklärenden" Medien gezeigt? Na deswegen!

Chart 10: US-Dollar-Index März bis Anfang September 2003 (12)

Die zuvor gestellte Frage kann mit Ja und Nein beantwortet werden, denn: Alles ist relativ, wie folgender Chart bestätigt:

Chart 11: Die Entwertung des US-Dollars seit 1800 mit einschneidenden wirtschaftspolitischen Ereignissen

Also wenn das da "langfristig" ist, dann schauen wir uns mal einen "mittelfristigen" Chart an, um eine präzise Entscheidung für die nächsten 5-10 Jahre treffen zu können: ob der USD - obwohl er langfristig eh gen Süden tendiert - in den nächsten Jahren vielleicht nicht doch "kurzzeitig" hoch gehen könnte.

Chart 13: Goldpreisentwicklung in USD Januar 1971 bis Anfang 2003 mit einer frechen Preisprognose von Steve Saville (14)

Da der Goldpreis nicht nur vom USD bestimmt wird, sondern auch von der US-Wirtschaftslage, sollen folgende "Kurz- und Langfrist-Charts" die jeweiligen dominanten Raster der verschiedenen Zyklen verdeutlichen:

Ein längerfristiger Chart der täglichen Nasdaq-Entwicklung, mit deutlichen Wellenraster, eingezeichneten Trendkanälen und zyklischen Tiefpunkten:

Chart 15: Tägliche Kursnotierung des Nasdaq-Index Mitte März 2001 bis Ende August 2003 mit zusätzlich eingezeichneten Trendkanälen und Zykluslängen in Rot. (16)

Chart 16: Entwicklung des japanischen Bärenmarktzyklus im Nikkei-Index Ende 1989 bis Mitte 2003 (17)

"Japan ist nicht gleich USA! Die Gründe für den Einbruch des Nikkei-Index Anfang der 1990er Jahre waren fundamental auf andere Gründe zurückzuführen als bei den großen US-Indizes Anfang 2000. Zusätzlich behandeln wir einen Wirtschaftseinbruch anders, nicht nur weil wir andere Rahmenbedingungen haben..."

Mit solchen Argumenten wird in den Medien meist erklärt, dass das was in Japan passierte (und immer noch intakt ist) auf gar keinen Fall in den USA passieren könne. Aber sollte nicht vielleicht mal darüber nachgedacht werden, ob die jeweiligen Auf- und Abwärtsbewegungen nicht trotzdem ähnlicher Natur sein könnten, kurz: vergleichbare Zyklen-Muster erkennbar sind?

Die Geschichte wiederholt sich nicht, sie reimt sich "lediglich" - oder besser: "zum Glück"!

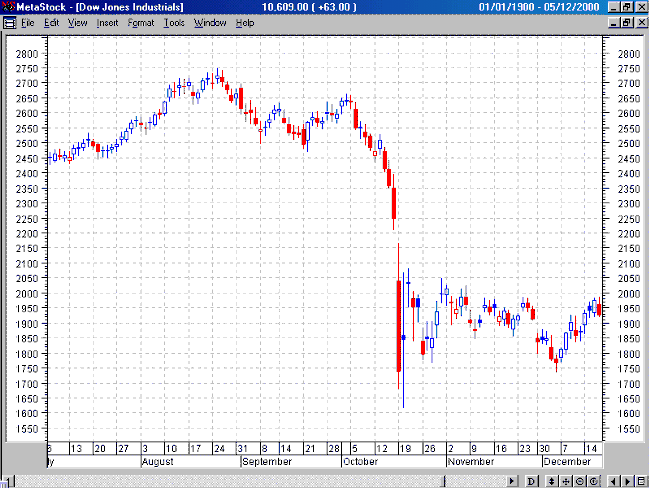

Chart 18: Dow Jones Industrial-Indexentwicklung 1929 im Vergleich mit 1987: "Muster oder Zufall?" (19)

Atemberaubender "Zufall" der Jahre 1929 und 1987? Wenn ja, dann beim nächsten Chart vielleicht die Augen zu halten:

Nochmal zum Vergleich 1987:

| (1) | Quelle: Charts ursprünglich, wenn nicht anders angegeben, im Internet unter www.cairns.et.au/~sharefin |

| (2) | Ferdinand Lips in seinem US-Bestseller GoldWars. Deutsche Übersetzung und Ergänzungen im September 2003 auf dem Markt: Die Gold-Verschwörung im Kopp-Verlag |

| (3) | Andy Schmidt auf einer privaten Sitzung auf dem Rucken 23 bei Jorge nach einem "Stierkampf" auf den grünen Feldern von Palafrugell. |

| (4) | Irgendwo aufgenommener Ausspruch eines großen Investors wie Kostolany, Soros, oder Buffett, aus irgendeinem ihrer vielzitierten Bestseller |

| (5) | Quelle: www.cairns.et.au/~sharefin |

| (6) | Quelle: www.cairns.et.au/~sharefin |

| (7) | Quelle: www.topline-charts.com |

| (8) | Quelle: Ian Gordon, Vancouver, Kanada, Mai 2000 |

| (9) | Quelle: www.ino.com |

| (10) | Ferdinand Lips und Jacques Trachsler in ihrem 1993 erschienenem Buch Geld, Gold und die Wahrheit, Fortuna Finanz-Verlag AG, Zürich, S. 144 |

| (11) | Quelle: www.ino.com |

| (12) | Quelle: www.ino.com |

| (13) | Quelle: www.speculative-investor.com |

| (14) | Quelle: www.kitco.com/ind/saville/aug012003.html |

| (15) | Quelle: www.saavycharts.info |

| (16) | Quelle: www.saavycharts.info |

| (17) | Quelle: www.saavycharts.com |

| (18) | Quelle: www.boerse.mynetcologne.de/nik.gif |

| (19) | Quelle: www.calendarresearch.com |

| (20) | Quelle: www.trading-charts.com |

| (21) | Quelle: www.cairns.et.au/~sharefin |